Gerechtshof Arnhem-Leeuwarden, 11-11-2014, ECLI:NL:GHARL:2014:8609, 200.090.417

Gerechtshof Arnhem-Leeuwarden, 11-11-2014, ECLI:NL:GHARL:2014:8609, 200.090.417

Gegevens

- Instantie

- Gerechtshof Arnhem-Leeuwarden

- Datum uitspraak

- 11 november 2014

- Datum publicatie

- 12 november 2014

- ECLI

- ECLI:NL:GHARL:2014:8609

- Formele relaties

- Eerste aanleg: ECLI:NL:RBUTR:2011:BP9796, (Gedeeltelijke) vernietiging en zelf afgedaan

- Tussenuitspraak: ECLI:NL:GHAMS:2012:BX0488

- Tussenuitspraak: ECLI:NL:GHARL:2013:2660

- Zaaknummer

- 200.090.417

- Relevante informatie

- Burgerlijk Wetboek Boek 3 [Tekst geldig vanaf 08-11-2024 tot 01-07-2025], Burgerlijk Wetboek Boek 3 [Tekst geldig vanaf 08-11-2024 tot 01-07-2025] art. 305a, Wet op het financieel toezicht [Tekst geldig vanaf 18-03-2025 tot 28-06-2025], Wet op het financieel toezicht [Tekst geldig vanaf 18-03-2025 tot 28-06-2025] art. 5:25i

Inhoudsindicatie

-

Uitspraak

Nevenzittingsplaats Arnhem

Sector civiel recht

zaaknummer gerechtshof 200.090.417

(zaaknummer rechtbank 288400)

arrest van de eerste kamer van 11 november 2014

in de zaak van

de stichting Stichting Procedure SdB,

hierna: Stichting Procedure SdB,

gevestigd te Rotterdam,

(opvolgster van de naamloze vennootschap SdB N.V. (in liquidatie)),

gevestigd te Amersfoort,

appellante in het principaal hoger beroep,

geïntimeerde in het incidenteel hoger beroep,

advocaat: mr. F.A.M. Knüppe,

tegen:

de vereniging met volledige rechtsbevoegdheid Vereniging VEB NCVB,

hierna: VEB,

gevestigd te ‘s-Gravenhage,

geïntimeerde in het principaal hoger beroep,

appellante in het incidenteel hoger beroep,

advocaat: mr. G.F.E. Koster.

1 Het verdere verloop van het geding in hoger beroep

Het hof neemt de inhoud van het tussenarrest van 16 april 2013 hier over.

Het verdere verloop blijkt uit:

- de op 1 oktober 2013 ter griffie van het hof ingekomen deskundigenberichten van [deskundige 1] en [deskundige 2];

- de akte houdende schorsing en hervatting, tevens houdende instemming met wijziging eis aan de zijde van VEB, van Stichting Procedure SdB, met producties;

- de akte houdende instemming met schorsing en hervatting aan de zijde van Stichting Procedure SdB, tevens houdende wijziging van eis, van VEB, met producties;

- de memorie na deskundigenbericht van Stichting Procedure SdB, met producties;

- de memorie na deskundigenbericht van VEB, met producties;

- de pleidooien overeenkomstig de pleitnotities van 15 september 2014.

Na afloop van de pleidooien heeft het hof arrest bepaald (op de voor de pleidooien al door partijen overgelegde procesdossiers).

2. De verdere motivering van de beslissing in hoger beroep

Stichting Procedure SdB heeft bij akte te kennen gegeven dat zich in deze zaak een schorsingsgrond voordeed in de zin van artikel 225 lid 1 onder c Rv, in die zin dat de betrekking waarin SdB dit geding voerde ten aanzien van haar is opgehouden en is overgegaan op Stichting Procedure SdB. Deze overgang is bewerkstelligd door (i) een publieke erkenning door Stichting Procedure SdB van de volgens VEB bestaande schuld van SdB, welke erkenning is gericht tot alle beleggers die in deze procedure op de voet van artikel 3:305a BW worden vertegenwoordigd door VEB, (ii) een onherroepelijk derdenbeding overeengekomen tussen Stichting Procedure SdB en VEB ten behoeve van de onder (i) bedoelde beleggers en (iii) een bevestiging van de erkenning van de volgens VEB bestaande schuld van SdB in de statutaire doelomschrijving van Stichting Procedure SdB. Zoals Stichting Procedure SdB heeft toegelicht, is de achtergrond van de partijwissel dat de grootaandeelhouder van SdB (in liquidatie) er belang bij had dat de vereffening van SdB voor het einde van 2013 werd voltooid en SdB ophield te bestaan, welk belang door VEB werd onderkend. Partijen wilden daartoe bereiken dat VEB haar processuele positie jegens SdB verruilde voor een gelijke positie jegens Stichting Procedure SdB en dat Stichting Procedure SdB in de positie trad van SdB jegens VEB.

VEB heeft in haar akte ingestemd met schorsing en hervatting, zoals vervat in de akte van Stichting Procedure SdB, en heeft de daarvoor aangevoerde gronden onderschreven.

Het hof gaat er om deze redenen van uit dat Stichting Procedure SdB inderdaad in de (processuele en juridische) positie van SdB jegens VEB is getreden.

Gezien de vervanging van SdB door Stichting Procedure SdB heeft VEB haar eis gewijzigd, in die zin dat haar vorderingen zich uitsluitend en volledig richten tegen Stichting Procedure SdB. VEB vordert in deze procedure thans dat:

(1) jegens Stichting Procedure SdB voor recht wordt verklaard dat SdB de overnameplannen op 4 september 2009, althans op 11 september 2009, althans voor 18 september 2009 onverwijld openbaar had moeten maken en door dit niet te doen in strijd heeft gehandeld met artikel 5:25i lid 2 van de Wet financieel toezicht (Wft);

(2) jegens Stichting Procedure SdB voor recht wordt verklaard dat SdB daarmee onrechtmatig heeft gehandeld jegens de gedupeerde beleggers die op grond van onvolledige informatie hun aandelen in SdB in de periode voor 18 september 2009 hebben verkocht;

(3) primair: voor recht wordt verklaard dat Stichting Procedure SdB gehouden is de door de gedupeerde beleggers geleden schade te vergoeden;

subsidiair: jegens Stichting Procedure SdB voor recht wordt verklaard dat het causaal verband tussen het onrechtmatig handelen van SdB en de schade van de gedupeerde beleggers vaststaat, behoudens tegenbewijs te leveren door Stichting Procedure SdB in de individuele vervolgprocedures.

Stichting Procedure SdB heeft met deze eiswijziging ingestemd. Het hof zal dan ook recht doen op de gewijzigde eis.

Wat het inhoudelijke geschil betreft, blijft het hof bij hetgeen in het tussenarrest van 16 april 2013 is overwogen en beslist. Het hof heeft in dit tussenarrest een deskundigenonderzoek gelast naar de vraag of de ontwikkelingen in de koers en/of omzet van het aandeel SdB na 4 september 2009 zo significant en onverklaarbaar waren dat zij SdB tot de conclusie hadden moeten brengen dat de vertrouwelijkheid van de informatie over het overnamebod van Jumbo niet meer was gewaarborgd. Het antwoord op deze vraag is van belang voor de beoordeling of SdB, eerder dan zij heeft gedaan (op 18 september 2009) tot openbaarmaking van het bod van Jumbo had moeten overgaan. Het hof heeft [deskundige 1] (hierna: [deskundige 1]) en [deskundige 2] (hierna: [deskundige 2]) als deskundigen benoemd en heeft hen de in het tussenarrest vermelde vragen voorgelegd. De deskundigen hebben ieder afzonderlijk een rapport uitgebracht. In het navolgende zal het hof op de bevindingen en conclusies van de deskundigen ingaan.

Rapport [deskundige 1]

heeft in zijn rapport de relatieve economische en statistische significantie van de koersontwikkeling en ontwikkeling van de handelsvolumes ten aanzien van het aandeel SdB in de periode van 7 tot en met 17 september 2009 onderzocht, aan de hand van de zogenaamde event study methode. In het antwoord op vraag 1 heeft [deskundige 1] de event study op rendementen en volumes beschreven, met resultaten voor de volledige periode van 7 tot en met 17 september 2009 en met resultaten per dag, met een benchmark periode van 120 respectievelijk 250 dagen en - wat de rendementen betreft - met en zonder correctie voor de AEX-index. Voor de concrete resultaten verwijst het hof naar het genoemde rapport.

De volgende vragen heeft [deskundige 1], voor zover van belang, als volgt beantwoord.

“2. (...) In de beantwoording op vraag 1 is aangetoond dat de koersen en volumes van SdB in de periode van 7 tot en met 17 september statistisch en economisch abnormale bewegingen hebben vertoond. De event study methode wordt in financieel-economisch onderzoek gebruikt om de effecten van nieuwe informatie te meten. In deze methode wordt gecorrigeerd voor de ontwikkeling van de aandelenmarkt als geheel door een brede en liquide index in de analyses op te nemen (de AEX-index).

De meest voor de hand liggende verklaring voor de bevindingen is dat nieuwe informatie de financiële markt heeft bereikt. Dit kan zowel publieke informatie zijn als private kennis. Het is hierbij cruciaal dat de informatie nieuwe inzichten bevat, omdat volgens financieel-economische inzichten reeds bekende informatie in prijzen verwerkt is. Om deze reden zijn de oudere overnamegeruchten geen plausibele reden voor de geobserveerde patronen; deze informatie zal reeds in de prijzen verwerkt zijn. De achterliggende gedachte is dat additionele informatie nieuwe vraag en aanbod naar een aandeel genereert en dat als gevolg hiervan transacties plaatsvinden waarbij een nieuwe prijs tot stand komt. Naast transacties op basis van fundamentele informatie vinden ook ongeïnformeerde transacties plaats, door noise traders (handel niet gebaseerd op informatie en zonder specifieke motivatie) of liquidity traders (handel niet gebaseerd op fundamentele informatie, maar met specifieke motivatie zoals het aanpassen van portefeuillegewichten om een index te tracken).

De ontwikkelingen in de koersen en volumes van SdB kunnen niet worden toegeschreven aan publieke informatie, omdat dit vereist dat er in de periode 7 tot en met 17 september waarderelevant nieuws naar buiten is gebracht. Op basis van de processtukken en additioneel onderzoek in de Lexis-Nexis Academic database kan worden geconcludeerd dat hiervan geen sprake is. De aankondiging van de kwartaalcijfers op 15 september is ook geen plausibele verklaring voor de effecten vóór deze datum.

De ontwikkelingen bij SdB zijn tevens te sterk om door noise trading te worden verklaard. Tenslotte is het mogelijk dat liquidity traders een deel van de effecten voor hun rekening nemen. Bijvoorbeeld de block trades kunnen het gevolg zijn van herallocaties in de portefeuilles van grote institutionele beleggers. Echter, deze grote transacties kunnen gebaseerd zijn op private informatie. Zolang het niet bekend is welke de identiteit en motieven van de kopers/verkopers in deze transactie zijn, is de enige mogelijke conclusie dat zij in de analyse moeten worden meegenomen.

3. (...) Bij een ‘lek’ wordt informatie naar buiten gebracht welke nog niet buiten een kring van insiders bekend mag zijn. Het is naar mijn mening niet mogelijk om een typisch beeld van een lek te schetsen, omdat de gevolgen van een informatielek afhangen van het belang van de informatie, de transacties die worden afgesloten, en reacties van anders investeerders hierop. Het is goed mogelijk dat de schaal van transacties met voorkennis dermate klein is dat deze niet meetbaar kan zijn. Het is tevens mogelijk dat de transacties met voorkennis veel groter zijn en tot reacties bij andere investeerders leiden waardoor de effecten worden versterkt. In antwoord op vraag 2, onderdeel c kan worden geconcludeerd dat de patronen bij SdB in de periode 7 tot en met 17 september 2009 consistent zijn met een informatielek.

4. (...) Voor het gebruik van een event study dient een benchmark-periode te worden gedefinieerd waarover het normale rendement wordt geschat. Voor schattingen met dagelijkse data is 120 handelsdagen (bij benadering een half jaar) een veel gebruikte termijn. De reden voor deze periode is dat te lange periodes niet representatief zijn om het normale rendement te schatten, terwijl te korte periodes de schatting niet voldoende krachtig doen zijn. Om de gevoeligheid te beschrijven voor deze keuze, zullen ook de resultaten met 250 handelsdagen worden getoond. De strategische en financiële ontwikkeling alsmede de belangstelling van beleggers in de benchmark-periode dienen voldoende representatief te zijn voor de vergelijking met de event-periode. Deze ontwikkelingen en belangstelling spelen dus een rol in de keuze van de lengte van de benchmark-periode.

6. (...) In aanmerking nemende dat SdB op 4 september 2009 op de hoogte is gebracht van het bod van Jumbo en diverse voorzorgsmaatregelen heeft genomen om te voorkomen dat informatie over dit bod buiten een kring van insiders bekend zou raken, is het evident dat SdB zich bewust was van de mogelijkheid van het vroegtijdig bekend worden van deze informatie, bij afwezigheid van de getroffen maatregelen. Als gevolg hiervan is het zinvol om aandelenkoersen en handelsvolumes op dagbasis in de periode 7 tot en met 17 september 2009 te beschouwen, omdat deze gegevens eenvoudig en kostenloos raadpleegbaar zijn.

De resultaten in antwoord op vraag 1 tonen dat de aandelenkoersen van SdB vanaf 11 september een economisch en statistisch significant afwijkend patroon vertonen, dat tot en met 17 september voortduurt. De resultaten tonen ook dat de handelsvolumes in de gehele periode van 7 tot en met 17 september een economisch en statistisch afwijkend patroon vertonen.

De vraag is op welke datum SdB had moeten onderkennen dat sprake was van significante en onverklaarbare koers- en/of volumeontwikkelingen. Naar mijn mening zijn de koersontwikkelingen belangrijker dan de volumeontwikkelingen, omdat de koersen informatief zijn over de interpretatie van de volumes. In mijn visie had SdB reeds vanaf 7 september significante ontwikkelingen kunnen observeren, gegeven de bekendheid met het bod van Jumbo, op basis van de ontwikkeling van de handelsvolumes. In mijn visie had SdB op 11 september moeten onderkennen dat sprake is van onverklaarbare ontwikkelingen van aandelenkoers en volume die zowel economisch als statistisch abnormaal waren. De belangrijkste reden is dat de koersontwikkelingen pas vanaf 10 september een statistisch afwijkend patroon tonen, dat op 11 september ook in economisch opzicht aanzienlijk te noemen is.”

Rapport [deskundige 2]

heeft in zijn rapport de ontwikkelingen in de koers en omzet van het aandeel SdB beschreven, vanuit het perspectief van de beleggingsanalist. [deskundige 2] heeft in dat kader onder meer de koers- en volumeontwikkeling vanaf begin 2009 in beeld gebracht. Aan de hand daarvan heeft hij de vragen, voor zover hier van belang, als volgt beantwoord.

Vraag 1.

(...)

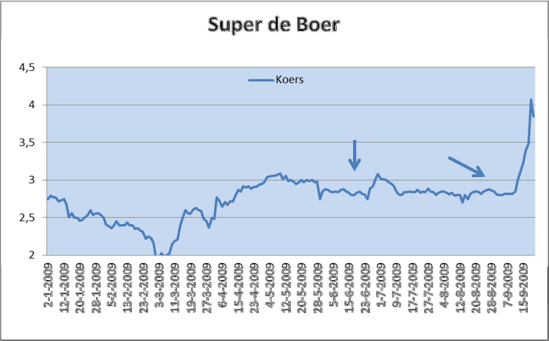

Voor de analyse van de koersbeweging kijken we eerst naar het historisch perspectief. De eerste grafiek geeft het beeld van de koersbeweging. (...) Op de grafiek zijn twee perioden te onderscheiden: de periode mei 2008 tot maart 2009 en de periode maart 2009 tot juni 2010. In de eerste periode is een duidelijke neerwaartse trend te zien en in de tweede periode is een duidelijke opwaartse trend te zien. De (technische) analist ziet het belangrijke weerstandniveau van € 3,-. De trendbreuk vindt plaats op 1 juli 2008 wanneer de koers door de €3,- breekt en op 3 maart 2009 bereikt de koers het dieptepunt van € 1,94. De koers herstelde zich weer tot het weerstandsniveau van € 3,- en op 8 mei 2009 steeg de koers tot € 3,09 en op 30 juni 2009 bereikte de koers opnieuw het niveau van € 3,08. Dit niveau wordt op 14 september 2009 gebroken, de koers stijgt van € 3,00 naar € 3,14, een sprong van 4,6%.

De volgende periode is de periode van 2 januari 2009 tot met 18 september2009. De koersgrafiek geeft het beeld:

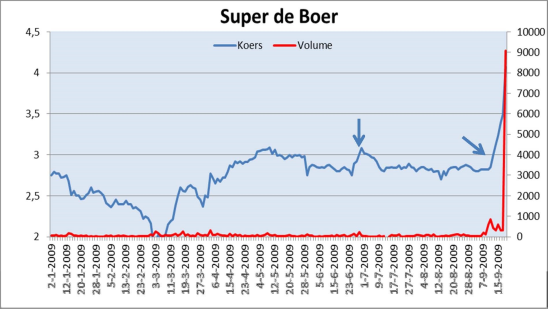

Op de grafiek is duidelijk te zien dat de koers een dieptepunt bereikte (€ 1,94) en dat tweemaal het weerstandsniveau van € 3,00 (€ 3,09 en € 3,08) werd geraakt. De tweede dimensie van de grafiek is het volume. De analist gebruikt het volume als indicator om een trend te bevestigen, uitbraken te valideren of het einde van een beweging aan te geven. Voor de periode 2 januari 2009 tot 18 september 2009 is het volume aangebracht.

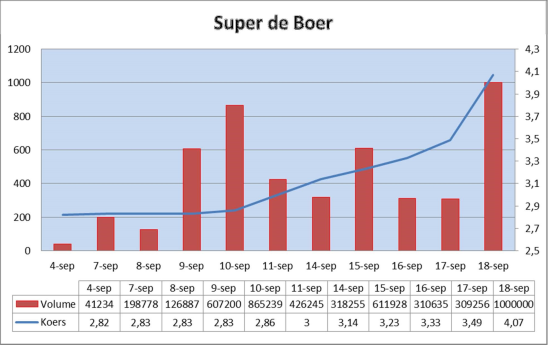

Voor de analist is het adagium “volume precedes price” en inzicht in de volumeontwikkeling is onderdeel van de analyse van het trendmatige koersverloop. De stijging van het volume is significant wanneer het volume veel hoger is dan het dagelijkse gemiddelde. In de periode 2 januari 2009 tot 4 september 2009 was het dagelijkse gemiddelde 64.000 aandelen. Het is enkele malen voorgekomen dat het volume hoger was dan 100.000, de grootste uitschieter was op 2 april met 315.000. Er echter geen follow-up in de koersbeweging waardoor de volumestijging haar betekenis verloor.

De volgende grafiek heeft het beeld van de koers- en volumebeweging in de periode 4 september tot 18 september. Op maandag 7 september is er een grote stijging van het volume maar de koers beweegt nog niet. Op 9 en 10 september is er een explosie van het volume, 9 september was het koopsignaal. Op vrijdag 11 september maakt de koers de sprong, van € 2,86 naar € 3,00. Voor de analist is dat het definitieve koopsignaal, de koersbeweging wordt bevestigd door het volume. De koers stijgt binnen week van € 3,00 tot € 4,07.

(...)

De relevante index is de AScX, niet de AEX index (...). In 2009 woog het aandeel Super de Boer 3,7% van deze index. Het marktsentiment was weliswaar positief maar de koers van het aandeel steeg minder dan de index.

-

De ontwikkeling van de omzet en de koers van het aandeel Super de Boer in de periode 4 september tot 18 september is op zichzelf beschouwd en in historisch perspectief (...) significant (dus niet toevallig).

-

De ontwikkelingen in deze periode is significant te noemen. Het verband tussen de volumeontwikkeling en de koersontwikkeling kan gevonden worden door de analyse van beleggingstechnische factoren. De volumeontwikkeling geeft aanvullende informatie die niet in de koers tot uitdrukking komt. Analyse van de combinatie van de koers en het volume bepaalt of de koers en volumebeweging significant is.

-

Correctie voor fluctuaties van de index is niet zinvol omdat de meetperiode te kort is om daar conclusies aan te verbinden.

2. De verklaring van de koersontwikkeling van het aandeel Super de Boer in de betreffende periode kan alleen gevonden door bijzondere gebeurtenissen. Op de grafiek is te zien dat de beleggers verrast werden door de koersbeweging. Voor de mogelijke factoren die een verklaring kunnen zijn voor de koersbeweging in september 2009 moeten deze factoren worden uitgesloten:

a. De handel in het aandeel van Super de Boer was altijd beperkt door de lage free float die minder was 50%. Super de Boer was een klein aandeel, de omzetten waren gering.

b. Super de Boer keert geen dividend uit.

c. De jaarcijfers voor 2008 waren beduidend beter na de omvangrijke reorganisatie in 2006 en 2007.

d. In 2002 heeft Casino Guichard-Perrachon SA (afgekort Casino) een belang verworven van 39%. In de loop van de jaren heeft Casino het belang kunnen vergroten tot 57%. Casino is al jaren bezig met een meerjaren desinvesteringsprogramma waardoor niet-strategische activiteiten worden beëindigd.

Vraag 2

(...)

-

Het is juist dat er block trades zijn geweest maar dat betekent niet dat deze transacties niet meetellen voor het volume. De orders waren overigens groter dan de genoemde block trades.

-

Het lag voor de hand dat er een consolidatie moest komen in de supermarktbranche. De supermarktbranche wordt gekenmerkt door een zeer grote bedrijfsdynamiek: prijsoorlogen, fusies en overnames en de noodzaak van schaalgrootte en de voortdurende prijsdruk. Door dynamiek van de branche probeert iedere keten zich te positioneren en overnames dragen bij aan nieuwe machtsverhoudingen. In 2009 waren de marktaandelen voor supermarkten van de vier grootste ketens: (...). Super de Boer was kwetsbaar voor de hevige prijsdruk en was al jaren een mogelijke kandidaat voor een verdere consolidatie in deze branche. Nu ging het erom dat in dit sterk gefragmenteerde landschap van supermarkten strategische zetten konden worden gezet. Casino en ook later CVC waren in de markt om hun belangen te verzilveren en zo kon de consolidatie vormgegeven worden. Regelmatig waren er geruchten over een overname in de branche maar kwam pas duidelijkheid na het bericht in de Telegraaf op 18 september 2009.

-

Een lek bevat specifieke, nieuwe informatie en de beurs reageert op deze nieuwe en verrassende informatie. De informatie in het persbericht van 18 september 2009 was nieuw en verrassend. Als de koers en het volume, zonder (andere) aanleiding, ineens sterk gaat stijgen, dan is de kans groot dat er op basis van gelekte informatie wordt gehandeld. De transacties in deze periode waren buiten proportie (...) ten opzichte van de rest van de markt en hun eigen voorafgaande volume.

-

e koersbeweging van de AScX index en het aandeel Super de Boer loopt voor deel parallel maar in de tweede helft van het jaar blijft de koers van het aandeel achter. De vergelijking van de koersontwikkeling van de AScX en het aandeel Super de Boer duidt niet op het handelen met voorwetenschap. In het begin van 2009 sloeg de paniek toe op de beurzen en de doemscenario’s waren talrijk maar daarna herstelde de beurs zich weer. (...)

-

Kwartaalcijfers moeten in het algemeen als koersgevoelige informatie worden aangemerkt. Het gaat immers om informatie die een potentiële invloed op de koers kan hebben. In 2009 zijn er vier persberichten geweest naar aanleiding van de kwartaalcijfers en (...) op deze data was er geen effect te zien op de koers van het aandeel. De cijfers waren conform de verwachtingen en er waren geen bijzondere ontwikkelingen te melden, behalve steeds weerkerende geruchten van een overname.

(...)

Vraag 4.

(...)

Als vergelijkingsperiode is de periode 2 januari 2009 tot 18 september 2009 (...) een voldoende lange periode voor deze analyse (...). Om de koersbewegingen te kunnen begrijpen moet ook het recente verleden bekeken worden. Het gaat erom of er in die periode, van 2 januari tot 18 september, andere koersbewegingen geweest zijn die ook gepaard gingen met een plotselinge stijging van het volume en de koers. (...)

(...)

Vraag 6.

(...)

Super de Boer heeft op 4 september 2009 de brief van Casino ontvangen en op dat moment bezat Super de Boer geheime koersgevoelige informatie. Op 18 september 2013 heeft Super de Boer een persbericht doen uitgaan waarin gemeld werd dat Jumbo Groep Holding B.V. een bod wilde doen op alle activa en passiva van Super de Boer. De significante volumestijging op 9 september 2009 was een sterk signaal voor de markt en dat had Super de Boer moeten onderkennen. De opvallende volume-en koersbeweging had aanleiding moeten zijn om actie te ondernemen

Voor een beursgenoteerde onderneming zoals Super de Boer wordt een actief disclosure beleid verlangd rekening houdend met verschillende scenario’s. Super de Boer heeft weliswaar insiderlijsten opgesteld maar de genomen maatregelen hadden gecompleteerd kunnen worden door een doorlopende controle van de koersbewegingen en signalen van de markt. Het risico van lekken bestaat altijd en daarom is het verstandig in de overnamesituatie om verdacht te zijn op concrete signalen van de markt.

Vraag 7.

(...) Het persbericht over de overname met de koersgevoelige informatie was afgedwongen door het perslek. Het bod kwam op 4 september 2009 en er waren al 14 dagen verstreken toen het persbericht uitging. Op 4 september ontstond ook het risico van het lekken van geheime informatie op 9 september 2009 was er ook het signaal van de volume ontwikkeling. Super de Boer heeft de informatie onder de pet gehouden tot 18 september.

Stichting Procedure SdB heeft in haar memorie na deskundigenbericht uitgebreid gewezen op het gevaar van hindsight bias. Daarmee wordt bedoeld dat het gegeven dat van de rechter of deskundigen wordt verlangd om gebeurtenissen achteraf te beoordelen naar zijn aard meebrengt dat het beoordeelde handelen of nalaten wordt bezien in het licht van de gevolgen die dat handelen of nalaten heeft gehad. Daardoor bestaat in het algemeen het risico dat de rechter of de deskundige het belang van het desbetreffende handelen of nalaten, en de kans die ten tijde van dat handelen of nalaten bestond dat de uiteindelijk werkelijk ontstane gevolgen zich zouden voordoen, achteraf groter inschat dan bij een beoordeling op voorhand het geval zou zijn geweest. Stichting Procedure SdB betoogt dat het gevaar van hindsight bias en outcome bias in deze zaak indringend aanwezig is, omdat over de gehele periode bezien wellicht sprake was van een opmerkelijke stijging van volumes en koers, maar het beeld van de koers- en volumeontwikkelingen op het moment zelf diffuus was en de markt slechts beschikte over een onduidelijke regel en niet over een duidelijk richtsnoer.

Het hof onderkent het risico van onzuivere beoordeling van een gebeurtenis wegens bekendheid met de afloop. Het gaat om de kennis en het inzicht die SdB naar de omstandigheden ten tijde van haar handelen en besluitvorming in de relevante periode behoorde te hebben. Het hof merkt wel op dat, waar op SdB in beginsel een verplichting rustte tot onverwijlde openbaarmaking van de koersgevoelige informatie over het bod van Jumbo en alleen onder strikte voorwaarden uitstel van openbaarmaking was toegestaan - namelijk alleen indien SdB de vertrouwelijkheid van de informatie kon waarborgen -, SdB scherp moest opletten of zich geen ontwikkelingen voordeden die aanleiding gaven tot twijfel over het voortduren van die vertrouwelijkheid. Het hof deelt daarbij niet de opvatting dat de regel waaraan SdB zich in dit verband moest houden onduidelijk was. SdB moet hebben begrepen dat ook bepaalde marktomstandigheden, waaronder ontwikkelingen in de koers en/of handelsvolumes, een duidelijk signaal konden opleveren dat - ondanks de door SdB getroffen maatregelen - de vertrouwelijkheid van de informatie niet meer was verzekerd. Het ligt voor de hand dat een dergelijk signaal kan zijn dat er sprake is van marktontwikkelingen die significant afwijken van de gebruikelijke patronen, zonder dat daarvoor een andere (plausibele, overtuigende) verklaring bestaat dan dat sprake is van handel met voorwetenschap. SdB moet dat ook zo hebben begrepen.

Stichting Procedure SdB heeft [deskundige 3], hoogleraar Corporate Finance aan Nijenrode Business Universiteit en oud medewerker van de AFM (hierna: [deskundige 3]), gevraagd om de in opdracht van het hof opgestelde deskundigenberichten te beoordelen en zijn opinie te geven over de onderhavige kwestie. Bij memorie na deskundigenbericht heeft Stichting Procedure SdB het rapport van [deskundige 3] in het geding gebracht. VEB heeft het hof verzocht dit rapport niet in de beoordeling te betrekken, omdat een memorie na deskundigenbericht volgens haar niet is bedoeld om nadere opinies te overleggen, maar alleen om een reactie op de deskundigenrapporten te geven. Het hof gaat aan dit verzoek voorbij. Het stond Stichting Procedure SdB op zichzelf vrij om een opinie van een andere deskundige te vragen om een gefundeerde reactie op de rapporten van de door het hof benoemde deskundigen te kunnen geven. Zij mocht die opinie dan ook ter kennis brengen van het hof. Dit zou slechts anders zijn, indien overlegging van de opinie in dit stadium van de procedure in strijd zou zijn met de eisen van een goede procesorde. Dat is echter niet het geval. De uitgebrachte deskundigenberichten hebben Stichting Procedure SdB pas aanleiding gegeven om een opinie van een andere deskundige te vragen. VEB heeft uitgebreid gelegenheid gehad om op de overgelegde opinie te reageren. Zij heeft daarvan ook gebruik gemaakt, door een schriftelijke reactie van [econoom 1] en [econoom 2], economen in dienst van VEB, over te leggen. Zoals VEB verder zelf opmerkt, gelden voor een opinie van een partijdeskundige weliswaar niet dezelfde waarborgen als voor een deskundigenbericht op grond van de wet, maar betekent dat nog niet dat een dergelijke opinie geen waarde heeft. Welke betekenis eraan moet worden toegekend, is uiteindelijk ter beoordeling van het hof.

[deskundige 1] en [deskundige 2] concluderen in hun deskundigenrapporten allebei dat er in de periode van 4 tot en met 18 september 2009 sprake is geweest van een significante koers- en omzetontwikkeling van het aandeel SdB. [deskundige 1] heeft die significantie beoordeeld vanuit statistisch en economisch perspectief, [deskundige 2] vanuit de kennis en ervaring van een beleggingsanalist. In beide rapporten komt naar voren dat vanaf 7 september 2009 (de eerste handelsdag nadat het overnamebod van Jumbo door SdB was ontvangen) sprake was van aanzienlijk hogere handelsvolumes dan in de relevante periode daarvoor, met uitschieters op 9 en 10 september, gevolgd door een sprong in de koers. Deze “abnormale” ontwikkelingen worden door beide deskundigen zonder meer betekenisvol geacht. Factoren die een overtuigende andere verklaring voor deze ontwikkelingen konden opleveren dan dat sprake was van handel met voorwetenschap, hebben de deskundigen blijkens hun rapporten niet aanwezig geacht. Het hof neemt deze conclusies over en maakt deze tot de zijne.

Aan de kritiek van Stichting Procedure SdB dat [deskundige 2] het begrip significantie niet heeft gedefinieerd, zodat zijn oordeel arbitrair en niet controleerbaar is, gaat het hof voorbij. [deskundige 2] heeft in zijn rapport immers wel vermeld dat een stijging van het volume in zijn visie significant is wanneer het volume veel hoger is dan het dagelijkse gemiddelde in de periode daaraan voorafgaand. Daarbij heeft hij toegelicht welke rol de volumeontwikkeling in de analyse van het trendmatige koersverloop speelt. De handelsvolumes op 7, 8, 9 en 10 september 2009 waren (grofweg) 3, 2, 9 en 13 maal zo hoog als het door [deskundige 2] genoemde dagelijkse gemiddelde in de periode van 2 januari 2009 tot 4 september 2009, te weten 64.000 aandelen. Zijn conclusie dat dit “veel hoger” is dan het dagelijkse gemiddelde en dat de volumeontwikkeling daarom significant te noemen is, acht het hof alleszins begrijpelijk en navolgbaar.

De kritiek van Stichting Procedure SdB op het door [deskundige 1] gehanteerde significantiebegrip onderschrijft het hof evenmin. Niet ter discussie staat dat de door [deskundige 1] gebruikte onderzoeksmethode een algemeen aanvaarde methode in dit verband is en dat [deskundige 1] de statistische significantie van de gevonden resultaten ook correct heeft vastgesteld ([deskundige 3] bevestigt dit met zoveel woorden in zijn opinie). Aangenomen moet worden dat in deze benadering aspecten zoals de gevoeligheid van het fonds voor koers- en volumeschommelingen zijn verdisconteerd (het tegendeel heeft Stichting Procedure SdB ook niet beweerd). De opmerking van Stichting Procedure SdB dat [deskundige 1] weliswaar heeft aangegeven dat het economisch/statistische begrip significantie in zijn visie aansluit bij het begrip betekenisvol, maar over het hoofd lijkt te hebben gezien dat wat betekenisvol is verschilt van fonds tot fonds, kan daarom niet zonder meer worden gevolgd.

Het hof ziet ook geen reden om de door [deskundige 3] voorgestelde “operationele norm” voor het bepalen van significantie over te nemen. [deskundige 3] stelt dat de standaarddeviatie van de koers in de voorafgaande periode 9,5% (te beginnen op 1 januari 2009) bedroeg. Hij vermeldt dat de koersbewegingen zich manifesteerden in een vrij stabiele markt. Omdat naar zijn inzicht de koersvorming van het aandeel inherent labiel was, acht hij het echter aanvaardbaar om een extra marge van 5% in te bouwen voordat sprake is van een als significant te kwalificeren koersbeweging. Hij stelt de grens daarom op 15%. VEB heeft in reactie daarop gemotiveerd uiteengezet dat de standaarddeviatie op basis van de dagelijkse koersrendementen slechts 2,27% bedroeg (volgens [econoom 1] en [econoom 1] heeft [deskundige 3] ten onrechte gerekend met de absolute dagkoersniveaus in plaats van met de dagelijkse koersrendementen - de binnen de statistiek en economische wetenschap gebruikelijke methode). Stichting Procedure SdB heeft daarop niet meer gereageerd. VEB wijst er verder op dat [deskundige 3] in zijn opinie zelf stelt: “De koers bewoog al maanden niet en de omzetten waren laag. Er was niets dat duidde op een mogelijk bod.” VEB stelt terecht dat in die situatie niet valt in te zien waarom een extra marge zou moeten worden toegepast bij de beoordeling van de vraag of een koers-/omzetontwikkeling significant is te noemen. Het hof merkt daarnaast nog op dat in de door [deskundige 3] voorgestelde norm de volumeontwikkeling niet wordt meegenomen, zonder dat duidelijk is waarom.

Stichting Procedure SdB heeft verder, met een beroep op de opinie van [deskundige 3], betoogd dat zeer wel sprake kan zijn geweest van een “lont in het kruitvat”-scenario. Zij heeft er daarbij allereerst op gewezen dat in de relevante periode sprake was van een gespannen situatie op de aandelenmarkt en een zeer gespannen situatie in de supermarktbranche. Er was een stevige prijzenslag en verharding van de concurrentieverhoudingen tussen de supermarktketens op handen. De beleggers verwachtten dat er een consolidatieslag zou plaatsvinden, waarin SdB duidelijk een target was; Casino had aangegeven ooit haar aandelen te zullen vervreemden en de rest van de aandelen was via de beurs vrij verhandelbaar. Bovendien waren er geen andere supermarktketens te koop. Er werd al geruime tijd flink over gespeculeerd, zoals uit aangehaalde analistenrapporten en artikelen blijkt. Deze situatie leidde ertoe dat het aandeel SdB een nog nerveuzer karakter had dan voor de markt als geheel al gold. Dit betekent dat de minste of geringste gebeurtenis tot speculatie kon leiden, met volume- en/of prijsstijgingen of -dalingen als gevolg. Die bewegingen konden behoorlijk heftig zijn vanwege het bijzondere karakter van het aandeel (de lage free float en de geringe omvang van het fonds), aldus Stichting Procedure SdB. Een bijkomende omstandigheid die extra kon aanzetten tot speculaties en geruchten en dus tot koersbewegingen, was volgens haar dat op 15 september 2009 de halfjaarcijfers werden gepubliceerd. De block trades op 10 en 11 september 2009 (naar het hof begrijpt, bedoelt Stichting Procedure SdB: 9 en 10 september 2009) zijn in deze visie de lont in het kruitvat geweest: daardoor leek het alsof er opeens fors werd gehandeld door meerdere partijen, wat tot de conclusie leidde dat er iets aan de hand was. Beleggers zagen in de plotselinge omzetpieken het teken dat het nieuws waar iedereen al lange tijd op zat te wachten er nu kennelijk was. Dat veroorzaakte een run op het aandeel, zo redeneert Stichting Procedure SdB in navolging van [deskundige 3]. Zij heeft daarbij nog opgemerkt dat het aandeel SdB vooral in trek was bij particuliere beleggers, die veelal handelen als niet-geïnformeerde beleggers en irrationeel reageren op nieuws over een onderneming. Zij heeft daarbij een aantal voorbeelden genoemd van koers- en omzetschommelingen zonder aanwijsbare oorzaak bij aandelen van andere ondernemingen.

Naar het oordeel van het hof is weliswaar denkbaar dat beleggers op de toegenomen handel in het aandeel SdB hebben gereageerd, maar levert dit nog geen overtuigende alternatieve verklaring voor de abnormale omzet- (en later ook koers)ontwikkeling vanaf 4 september 2009 op. Daarbij staat voorop dat SdB vanaf deze datum wist van het overnamebod van Jumbo. SdB was bevoegd de openbaarmaking van deze koersgevoelige informatie uit te stellen zolang zij de vertrouwelijkheid van de informatie kon waarborgen. SdB moest rekening houden met de mogelijkheid dat, ondanks de door haar getroffen maatregelen ter waarborging van de vertrouwelijkheid, informatie kon uitlekken en kon worden misbruikt.

Tegen die achtergrond diende SdB de ontwikkelingen in de markt te bezien. Zoals hiervoor al is aangegeven, namen de omzetvolumes direct vanaf de eerstvolgende handelsdag (maandag 7 september 2009) toe. Op 9 september 2009 bedroeg het aantal verhandelde aandelen in SdB circa negen maal en op 10 september 2009 zelfs dertien maal het dagelijkse gemiddelde vanaf begin 2009. Die omzetten waren slechts voor een deel het resultaat van blocktrades (432.000 van in totaal 607.200 aandelen op 9 september 2009, 495.000 van in totaal 865.239 aandelen op 10 september 2009). De hoge volumes op de eerste handelsdagen (7 tot en met 9 september 2009) kunnen hoe dan ook niet met het door Stichting Procedure SdB geschetste scenario worden verklaard. Bovendien deelt het hof de visie van [deskundige 1] dat de blocktrades in de door SdB uit te voeren analyse moesten worden meegenomen zolang de identiteit van de betrokkenen en hun motief voor de transactie niet bekend was (en handel met voorwetenschap dus niet was uitgesloten). De opmerking van [deskundige 3] dat hij het onwaarschijnlijk acht dat de grote deals met voorwetenschap zijn gebeurd, omdat het bij de beurs (en dus ook bij de AFM) altijd bekend of te achterhalen is wie de betrokken partijen zijn geweest, acht het hof onvoldoende om daarover anders te oordelen.

Het hof is van oordeel dat SdB na de handelsdag van 9 september 2009 tot de conclusie had moeten komen dat zij de vertrouwelijkheid van de informatie over het overnamebod van Jumbo niet meer kon waarborgen. Op dat moment waren er drie handelsdagen voorbij gegaan sinds de ontvangst van het overnamebod. Op laatstgenoemde datum bleek een veelvoud van het over de voorgaande periode dagelijkse gemiddelde aan aandelen te zijn verhandeld, terwijl in de voorgaande twee dagen ook al van aanzienlijk hogere omzetten sprake was geweest. Op dat moment was duidelijk sprake van een ontwikkeling die afweek van de gebruikelijke patronen, zonder dat daarvoor een plausibele alternatieve verklaring voorhanden was. SdB had de relevantie hiervan moeten onderkennen. Dat op dat moment nog geen koersstijging zichtbaar was, doet daaraan niet af. Zoals VEB bij gelegenheid van het laatste pleidooi heeft opgemerkt (en Stichting Procedure SdB niet heeft betwist), heeft de AFM in een rapport over marktmisbruik uit 2007 er al op gewezen dat handel op basis van nog niet openbare informatie niet noodzakelijkerwijs tot een prijsstijging behoeft te leiden en dat abnormale volumes in dit verband evenzeer van belang kunnen zijn.

Het hof volgt derhalve de eindconclusie van [deskundige 2] hierover in diens rapport.

Het hof ziet geen aanleiding om op de voet van artikel 194 lid 5 Rv een deskundigenverhoor te gelasten, zoals Stichting Procedure SdB (subsidiair) heeft verzocht. Daarvoor zou met name aanleiding kunnen bestaan als de rapporten van [deskundige 1] en [deskundige 2] op bepaalde punten onduidelijk of voor verschillende uitleg vatbaar zouden zijn. Daarvan is echter geen sprake. Dat [deskundige 3] een ander standpunt inneemt en de deskundigenrapporten bekritiseert, geeft het hof geen aanleiding om de deskundigen om een nadere toelichting of een reactie op de kritiek te vragen.

Stichting Procedure SdB heeft ten slotte nogmaals gewezen op het feit dat de AFM, die is belast met het constateren en vervolgen van handel met voorwetenschap, geen aanleiding heeft gezien om in dit geval maatregelen te nemen. Naar het oordeel van het hof geeft dit echter onvoldoende reden om over het vorenstaande anders te oordelen. Daarbij is van belang dat Stichting Procedure SdB geen concrete informatie heeft kunnen geven over de vraag in hoeverre de AFM in dit geval daadwerkelijk onderzoek heeft gedaan en of de AFM inderdaad van het nemen van maatregelen heeft afgezien. Wat de redenen voor de AFM zijn geweest om niet in te grijpen, is onbekend. Met de mogelijke opvatting van de toezichthouder kan daarom in dit geval geen rekening worden gehouden.

Het voorgaande leidt het hof tot de conclusie dat SdB de informatie over het overnamebod van Jumbo uiterlijk voor de opening van de beurs op 10 september 2009 openbaar had moeten maken. Door dit niet te doen, heeft SdB gehandeld in strijd met artikel 5:25i lid 2 Wft. Daarmee heeft SdB onrechtmatig gehandeld jegens de beleggers die op grond van onvolledige informatie hun aandelen in SdB in de periode van 10 tot en met 17 september 2009 hebben verkocht. De door VEB gevorderde verklaringen voor recht zijn in zoverre toewijsbaar. Dit betekent dat de grieven 3 tot en met 16 in het principaal hoger beroep falen. Het incidenteel hoger beroep, waarmee VEB (blijkens de toelichting op de grieven en de conclusie) onder meer opkomt tegen het oordeel van de rechtbank dat SdB de informatie over het bod van Jumbo in de avond van 10 september 2009, althans vóór het openen van de beurs op 11 september 2009 openbaar had moeten maken, slaagt.

De vraag is ten slotte nog of ook de door VEB gevorderde verklaring voor recht dat Stichting Procedure SdB gehouden is de door de gedupeerde beleggers geleden schade te vergoeden toewijsbaar is. Naar het oordeel van het hof is dat niet het geval. Artikel 3:305a lid 3 BW bepaalt dat een rechtsvordering op grond van het eerste lid van dit artikel niet kan strekken tot schadevergoeding te voldoen in geld. De ratio daarvan is dat de vraag of, en zo ja in hoeverre, een persoon jegens wie onrechtmatig is gehandeld daardoor schade heeft geleden, slechts individueel kan worden beantwoord en zich daarmee in algemene zin niet voor een collectieve vordering leent. Bij dat uitgangspunt past niet dat in het kader van een collectieve actie wel een verklaring voor recht wordt uitgesproken, die er in wezen toe strekt de schadevergoedingsverplichting jegens ieder van de gedupeerden vast te stellen (vgl. HR 13 oktober 2006, ECLI:NL:HR:2006:AW2080, Vie d’Or, rov. 9.1.3). In hoeverre deze verplichting jegens de afzonderlijke beleggers bestaat, zal zo nodig in individuele vervolgprocedures moeten worden bepaald. De subsidiair gevorderde verklaring voor recht dat het causaal verband tussen het onrechtmatig handelen van SdB en de schade van de gedupeerde beleggers vaststaat, behoudens tegenbewijs te leveren door SdB, kan in het kader van deze collectieve actie ook niet worden gegeven. Het hof merkt daarbij nog op dat de gevorderde verklaring verder gaat dan het door de Hoge Raad geformuleerde uitgangspunt waar VEB zich naar analogie op beroept (namelijk dat bij misleidende mededelingen in een prospectus het condicio sine qua non-verband tussen de misleiding en de beleggingsbeslissing aanwezig is; HR 27 november 2009, ECLI:NL:HR:2009:BH2162, World Online, rov. 4.11.2). De desbetreffende vordering zal daarom alsnog worden afgewezen. Grief 17 in het principaal hoger beroep slaagt daarmee.

Partijen hebben geen feiten gesteld die, indien bewezen, tot een andere uitkomst kunnen leiden. Aan de bewijsaanbiedingen gaat het hof daarom voorbij.

3 Slotsom

De grieven in het principaal hoger beroep falen, met uitzondering van grief 17.

De grieven in het incidenteel hoger beroep slagen (deels). Het bestreden vonnis van 30 maart 2011 moet derhalve worden vernietigd, voor zover het de daarin uitgesproken verklaringen voor recht betreft. Het hof zal de vorderingen als vermeld in rov. 2.2 onder (1) en (2) als na te melden toewijzen. Bij deze uitkomst blijft SdB (thans Stichting Procedure SdB) de grotendeels in het ongelijk gestelde partij. De in het vonnis gegeven beslissingen over de proceskosten kunnen daarom in stand blijven.

Als de (overwegend) in het ongelijk te stellen partij zal het hof Stichting Procedure SdB veroordelen in de kosten van het principaal en incidenteel hoger beroep.

Deze kosten zullen aan de zijde van VEB worden vastgesteld op:

- griffierecht € 649,-

- kosten deskundigenberichten € 13.500,-

subtotaal verschotten € 14.149,-

- salaris advocaat € 4.023,- (3 punten x tarief II (€ 894,- per punt) x 1,5)

Totaal € 18.172,-.

Als niet weersproken zal het hof ook de gevorderde wettelijke rente over de proceskosten en de nakosten toewijzen zoals hierna vermeld.

4 De beslissing

Het hof, recht doende in hoger beroep:

vernietigt het vonnis van de rechtbank Utrecht van 30 maart 2011, behoudens voor zover daarbij SdB is veroordeeld in de proceskosten, bekrachtigt dit vonnis in zoverre en doet voor het overige opnieuw recht;

verklaart voor recht jegens Stichting Procedure SdB dat SdB de informatie over het overnamebod van Jumbo uiterlijk vóór het openen van de beurs op 10 september 2009 openbaar had moeten maken en door dit niet te doen in strijd heeft gehandeld met artikel 5:25i lid 2 Wft;

verklaart voor recht jegens Stichting Procedure SdB dat SdB daarmee onrechtmatig heeft gehandeld jegens haar aandeelhouders die op grond van onvolledige informatie hun aandelen in SdB in de periode van 10 september 2009 tot en met 17 september 2009 hebben verkocht;

veroordeelt Stichting Procedure SdB in de kosten van het principaal en incidenteel hoger beroep, tot aan deze uitspraak aan de zijde van VEB vastgesteld op € 14.149,- voor verschotten en op € 4.023,- voor salaris overeenkomstig het liquidatietarief; te voldoen binnen veertien dagen na dagtekening van dit arrest, en - voor het geval voldoening binnen bedoelde termijn niet plaatsvindt - te vermeerderen met de wettelijke rente te rekenen vanaf bedoelde termijn voor voldoening;

veroordeelt Stichting Procedure SdB in de nakosten, begroot op € 205,-, met bepaling dat dit bedrag zal worden verhoogd met € 68,- in geval Stichting Procedure SdB niet binnen veertien dagen na aanschrijving aan deze uitspraak heeft voldaan én betekening heeft plaatsgevonden;

verklaart dit arrest (voor zover het de hierin vermelde proceskostenveroordeling betreft) uitvoerbaar bij voorraad;

wijst het meer of anders gevorderde af.

Dit arrest is gewezen door mrs. H.L. Wattel, L.J. de Kerpel-van de Poel en J.B. Vranken en is in tegenwoordigheid van de griffier in het openbaar uitgesproken op 11 november 2014.